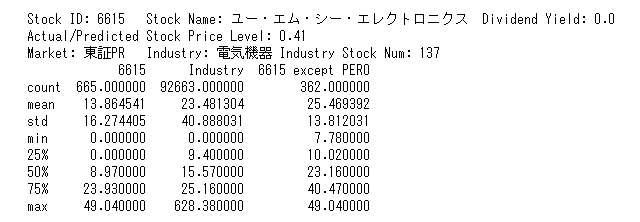

===2023年2月25日===

前回分析の時に書いた不動産投資への支出はIRに問い合わせメールを送りましたが余裕で無視されました。。。

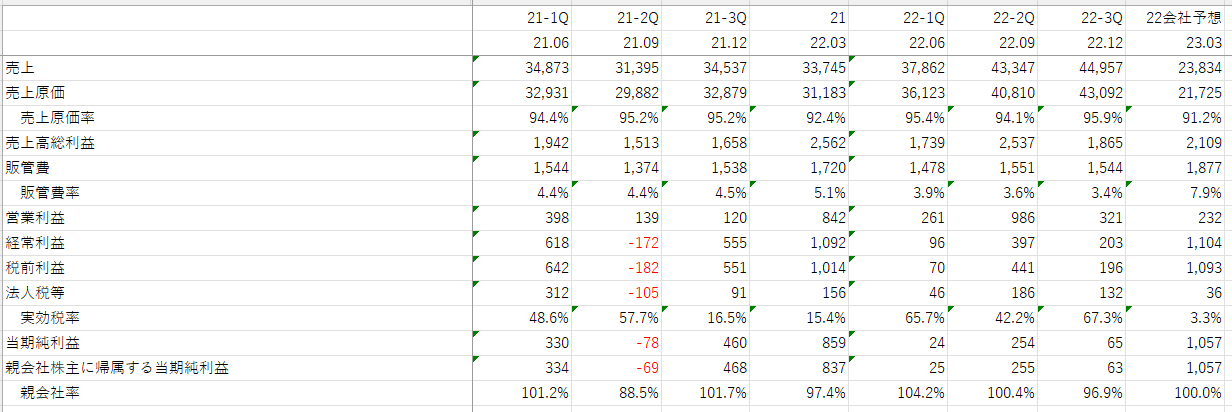

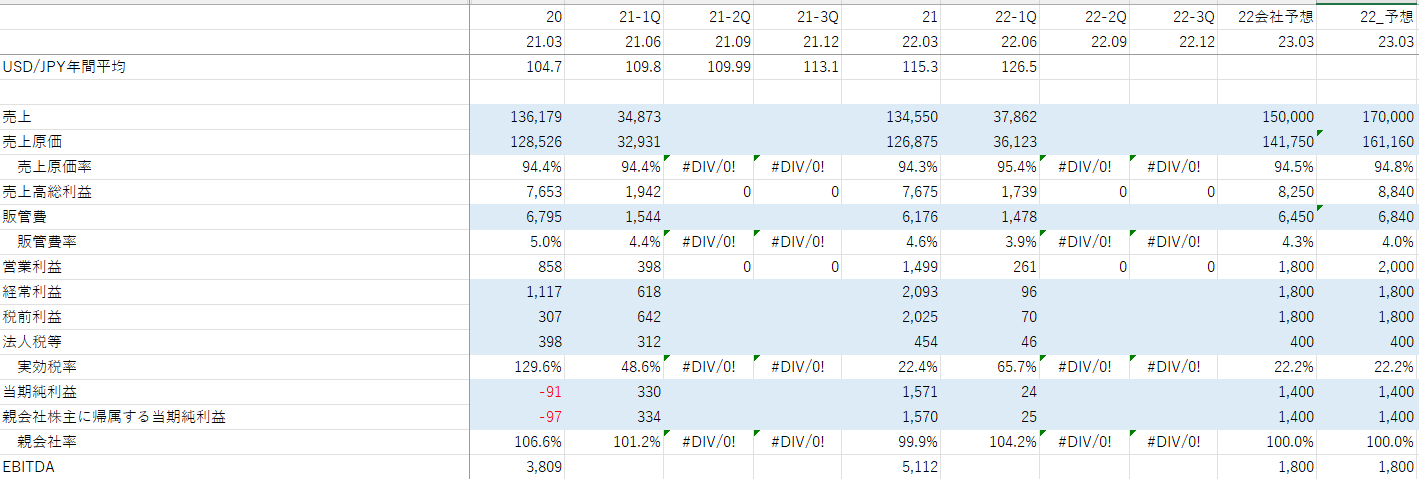

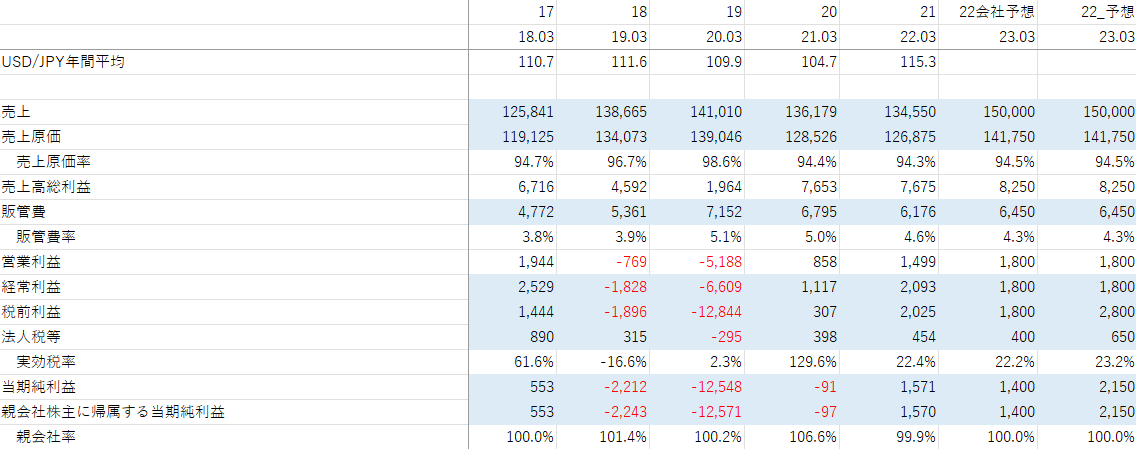

売上の伸びは順調ですが、今期の営業利益は321百万円と大幅低下。コスト上昇を転嫁できていないことがうかがえます。

営業利益率の低さから、原価が少しでも上がると営業利益に大きく効いてきます。これは逆もまたしかりなのですが…

コスト上昇を今後転嫁できるのかは全くの未知数ですが、売り上げが順調に伸びているのは好印象。

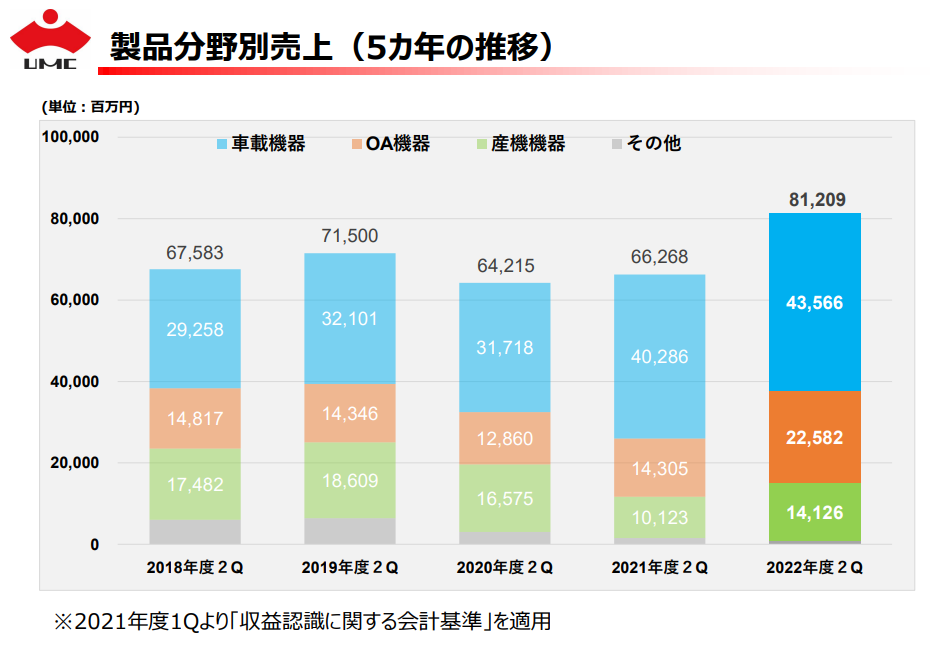

OA機器や産業機器はこのまま伸びるのか全く未知数ですが、同様の好況が続くと仮定し、さらに構造的に売り上げが伸びている車載機器も加味して、24年3月期で売上170,000百万円、経常利益2,500百万円、純利益1,950百万円(69.0円)で推測します。

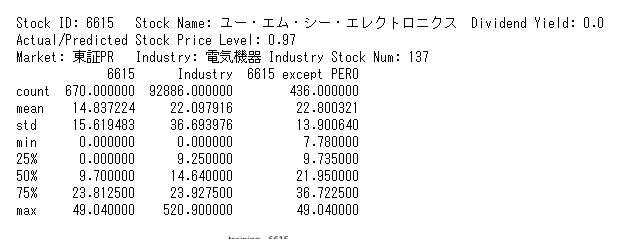

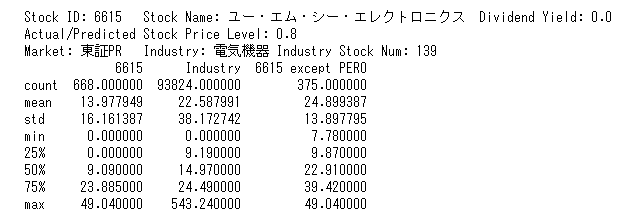

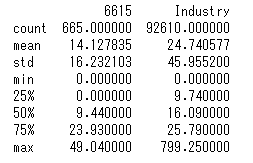

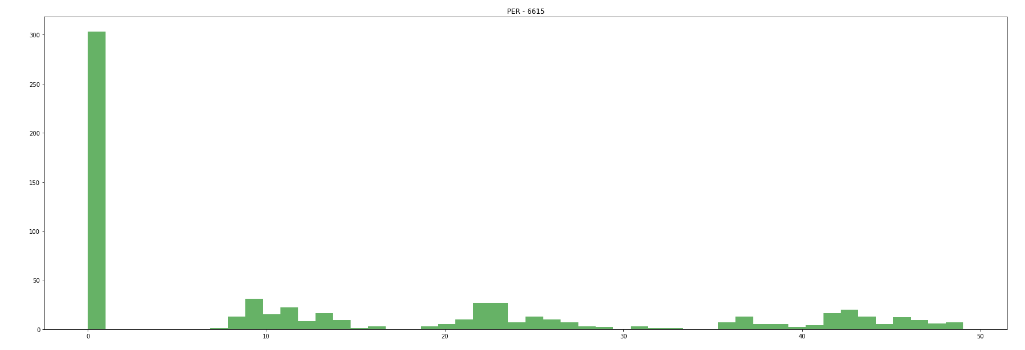

PERは21.95で。

ADR債務も完済したようですし、株主還元も再開してほしいところです…

===2022年11月27日===

23年3月期2Q決算

為替差損は838百万円に拡大。

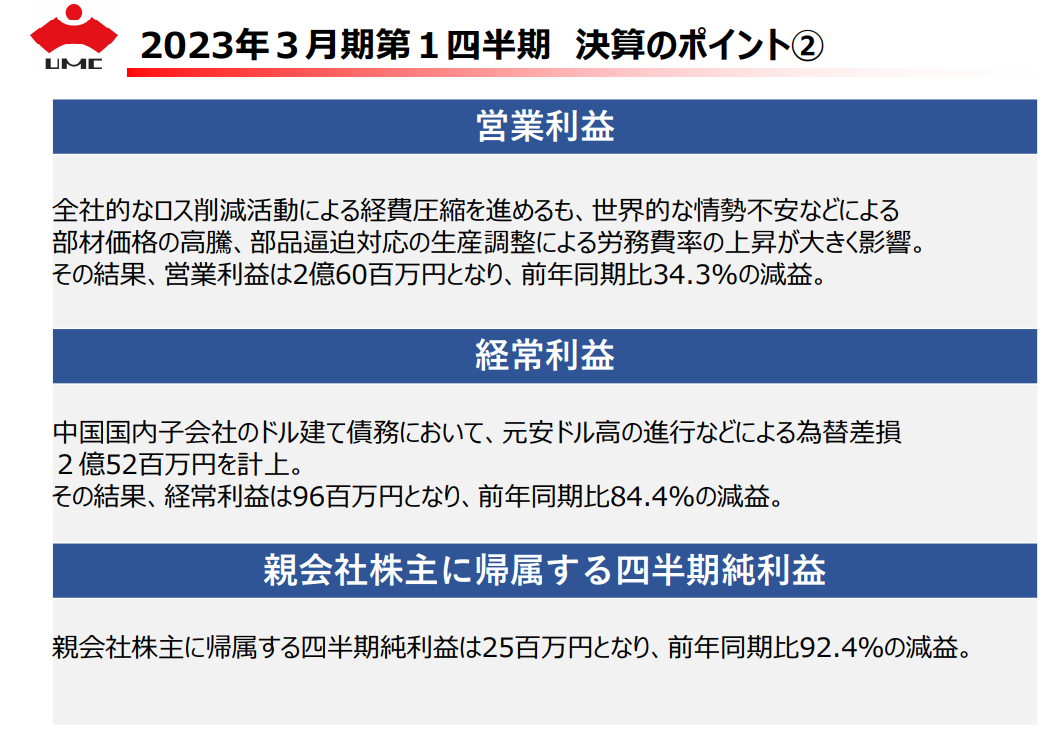

とはいえ、基本的に業績は良好で、売り上げは前年同期比+22.5%。営業利益は同132.6%増。

車載機器が伸びているのかと思ったら、OAが上げの中心でした。産業機器も伸ばしてきています。

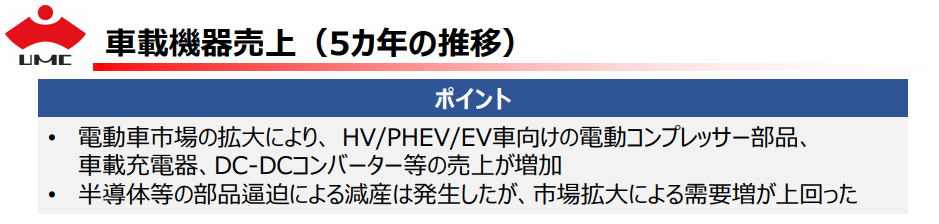

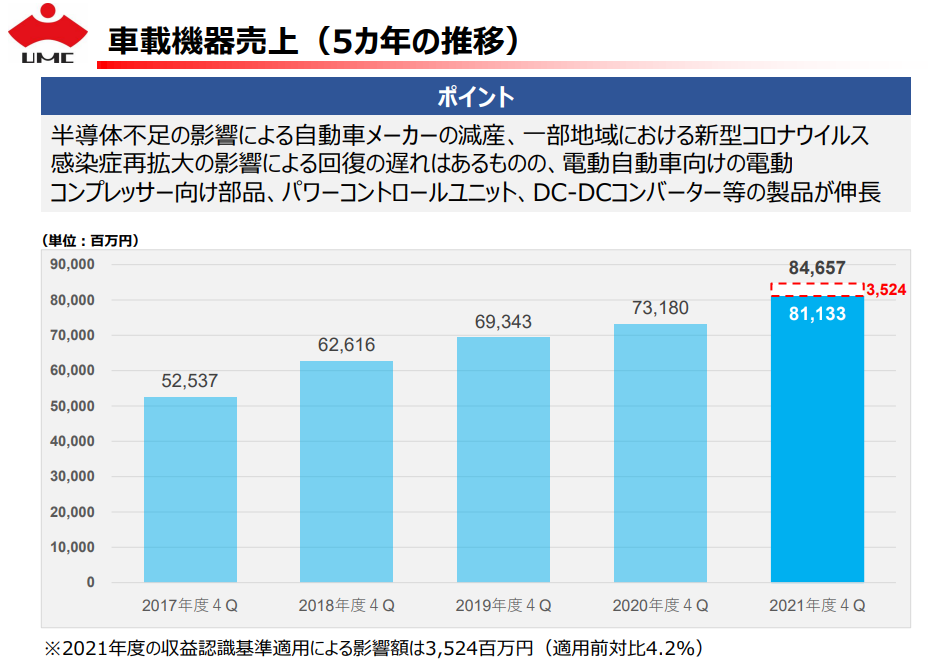

ということらしいです、OA機器と産業機器の伸びは持続性があるのかは謎。一方で車載機器は『高い技術力が求められ、企画から量産まで長期間を要するものの、一度受注すると安定的な生産が可能 』と決算説明資料にあり、また電気自動車も伸びているようなので、拡大方向にあるのだと思っています。

為替差損は一過性のものだと思うので、為替がさらに悪くならない限り下期にはその影響はでてこず、23年3月期で営業利益3,000百万円、経常利益2,200百万円、純利益1,700百万円(EPS60.1円)も可能性はあるのではとも思います。PERはよくわからないですが、中央値の22.9で。

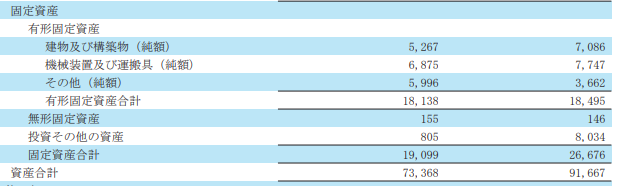

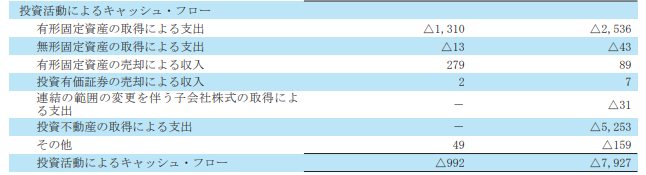

あと気になったのが、謎の投資用不動産への出費5,253百万円。なにか変なことが起きていないといいのですが…

===2022年9月19日===

23年3月期1Q決算

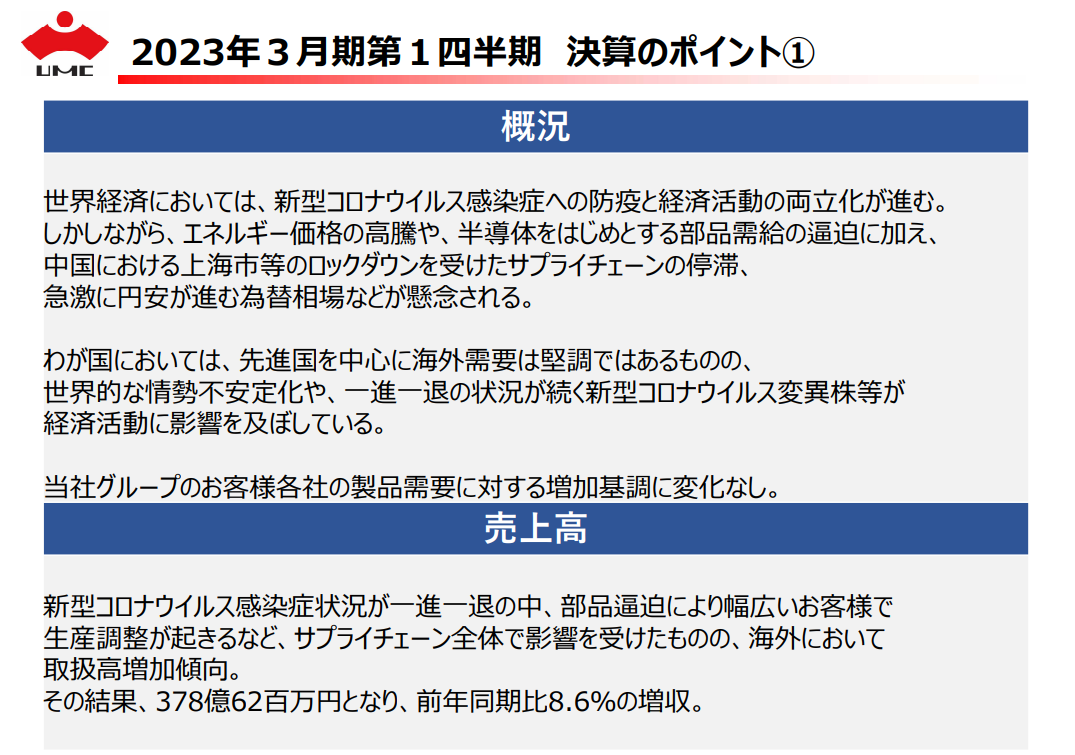

環境的にはかなり悪かったはずなのですが、売上が前年比プラスなのは素直に好印象。一方でまさかの為替差損発生。

営業利益率の低下は多少は仕方ないと思うのですが、為替差益が出るものとばかり考えていたので、まさかの事態。今年の業績予想はがぜん難しくなったのですが、売上高を150,000→170,000に増やす一方、為替差益影響を抜いて、純利益は会社予想をそのまま利用した1,400百万円(49.5円)に大幅低下。PERは中央値の23倍で。

売上高が伸びている以上どこかで回復するとは考えていて、依然爆発力は秘めている銘柄だと考えています。

===2022年7月3日===

EMS(電子機器受託製造サービス)の大手 (国内2位らしい?)

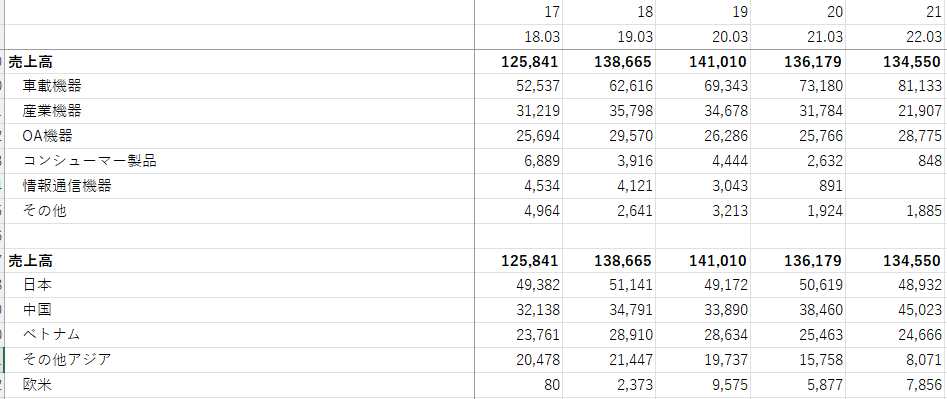

車載機器・産業機器・OA機器・コンシューマー製品・情報通信機器分野の製造受託サービス(自動車保安部品、電子回路基板実装、加工組立、開発受託)

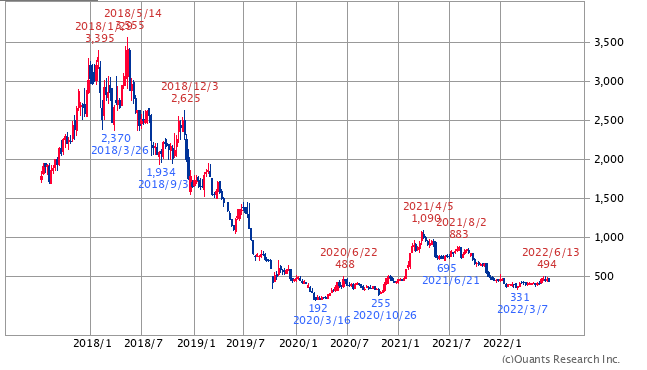

まずは過去5年の株価から

逆テンバガー。何が起きたかというと不正会計で企業再生ADR適用となっていた様子。

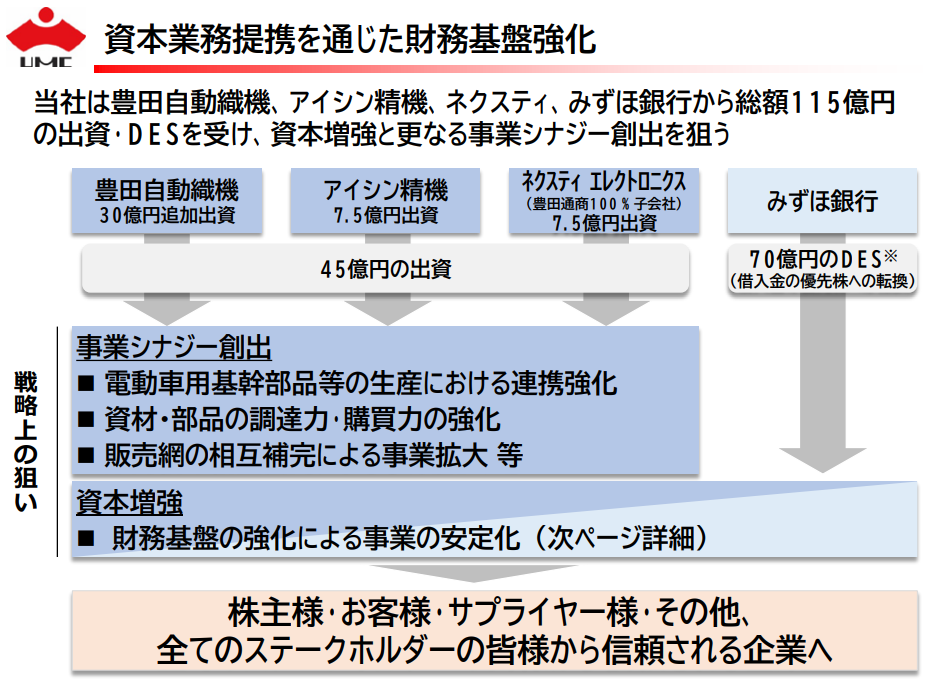

その再生計画を理解する必要があり、概要としては以下。なかなかややこしく、完全に理解できているのか自信がなく以下の記述も間違っている可能性があることに注意ください。

45億円出資に関しては、第三者新株割り当て、その一方で今回の不正会計の元凶の一つである創業家のウチヤマホールディングスから株を無償譲渡してもらいそれで新株の一部消去している感じ。

みずほ銀行からの70億円のDESも条件は難しく、

2022年10月29日以降 みずほ銀行の議決権割合が4.99%になるまで、普通株式を対価とする取得請求権有(すでに1.74%所有)。2025年7月1日以降に当社の連結純資産比率が22%以上あると合理的に判断される場合にのみ金銭を対価とする取得請求権を行使可能。A種優先配当金の額は0.74%。

というわけで潜在的なA種優先株からの希薄化の可能性は3.25%程度なのかなと、これらを全部合わせて考えると希薄化は約50%。

したがって2018年度の高値3,555円は今の株数だと2,370円程度相当であることは理解する必要があります。

普通株の配当に関してはA種優先配当金が優先されるのですが、その利率は0.74%であり、かなり良心的な利率であるように思います。70億円の元本に対して毎年の金利が5,200万円ぐらい。ちゃんと利益出していたら、余裕でカバーできます。

とりあえず、これらにより財務的な懸念はかなり払拭された印象です。

肝心の業績ですが、電気自動車を中心に業績を伸ばしているようです。電気自動車?という感じですが、国別の売上推移をみると中国が安定して伸びており、中国&電気自動車の組み合わせが伸びているように思えます。

トヨタの電気自動車には不安しかないのですが、今後力を入れざるを得ないとは思うので、今後、日本&電気自動車の組み合わせでも伸びが期待できそうです。

ここ5年の業績は不正会計の影響で19年3月期~21年3月期は苦しい内容でしたが、22年3月期は回復してきていますし、23年3月期も伸びる方向です。

リスクとしては中国ロックダウンが大きいように思います。また、日本の自動車産業もその生産体制は結構脆弱な印象あり、それも懸念点です。

その一方で、22年会社予測の為替は1USD113円で、現在の130円以上が続くならば余裕で10億円ぐらいの為替差損は生じるように思います。(21年3月期は予実差が8円円安で7億円ぐらいの為替差益の発生)。

営業利益は会社予想もちゃんと伸びており多少のリスクはあるものの、達成可能な範囲だと思います。その予想をそのまま使って、為替差益分を考慮して純利益は2,150百万円(EPS76.0円)、PERはもっと上を狙える気もしますが、中央値をつかって保守的に9.5倍。

電気自動車のカタリストが来た場合、PER20とかいけないか?という気もするのですが、それは楽観的過ぎるでしょうか…

2018年度の高値3,555円(今の株数だと2,370円程度相当)というのは当時PER50倍とかそういうレベルっぽいですし、そこまでいかなくても直近の2021年の4月の高値1,090円というのも、EPS76.0円比較でもPER14.3倍。やはりPER20倍は不可能ではないようにも思います。

投資家(ロンガー)にとって良い株とは、究極的には良い企業の株ではなくて、株価が上がる企業の株だと思っています。

この企業は不正会計で過去の業績は全くきれいではないですが、そのぶん評価されておらず、その一方で今後カタルシスとなる可能性がそれなりにある電気自動車という分野でしっかりと業績を伸ばしつつある会社だという理解。いつ爆発するのか?というのはよくわかりませんが(下手したら5年ぐらいは爆発しない可能性有)、この調子で業績を伸ばしていたらいつかは株価も爆発(といっても数倍程度でしょうが)するように思います。