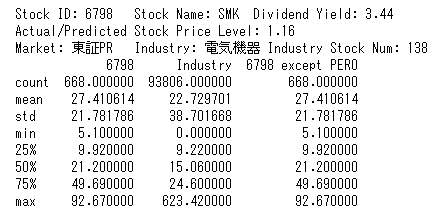

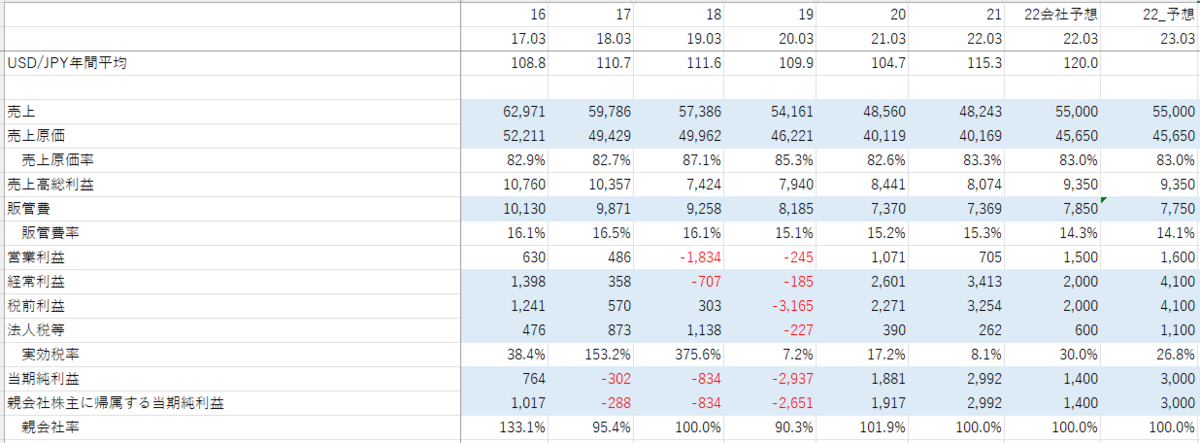

===2023年2月18日===

23年3月期3Q決算

サイレント下方修正。

来期予想を特に告知なく下げてきました。そのわりには謎に配当は90円→100円にアップ。

売上高55,000→54,500 経常利益3,700→3,000 純利益3,200→2,500 配当90円→100円

これ前提にすると4Qの結果はほとんど出ないことになるのですが…

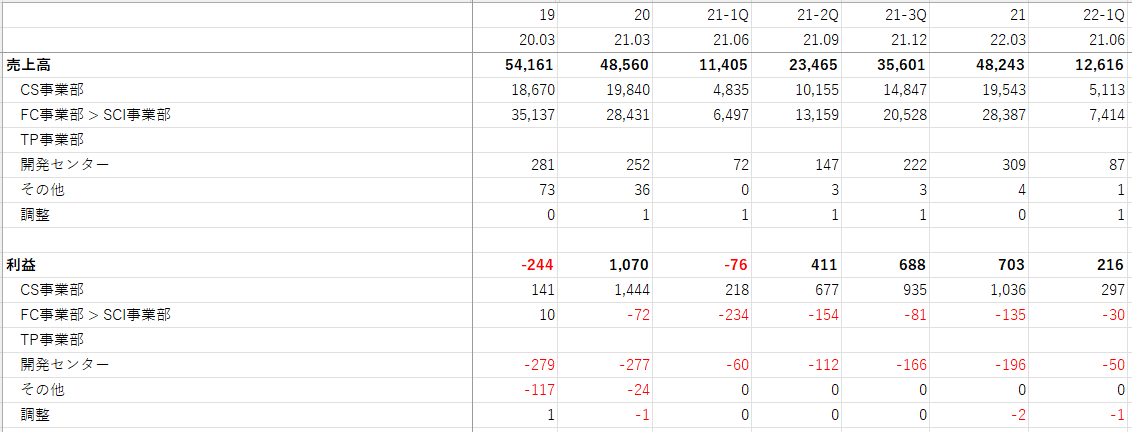

業績としては、スマート家電向けと、車載用が比較的好調。スマホやタブレットのような通信端末と精密機器系の通信端末が調子が悪いよう。これは他の企業の報告でも同様の傾向にあるように思います。

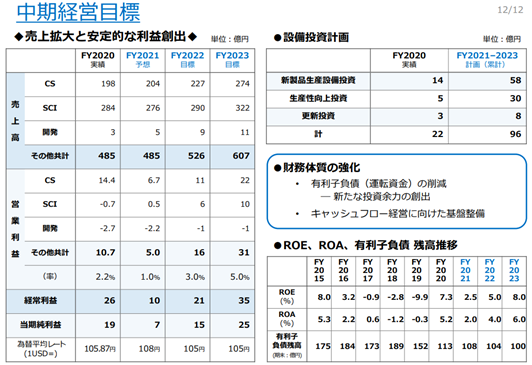

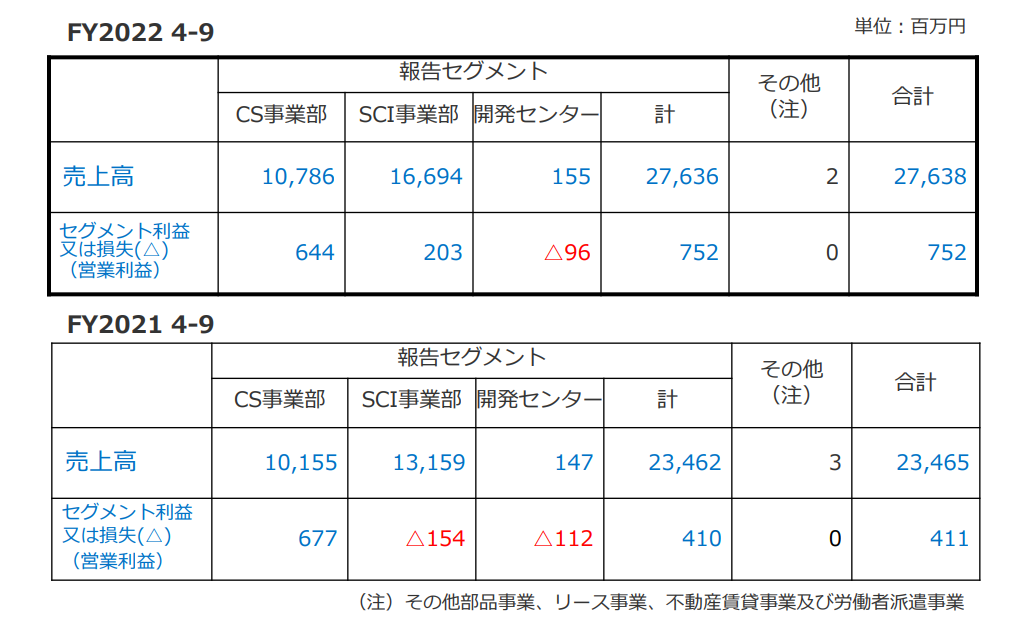

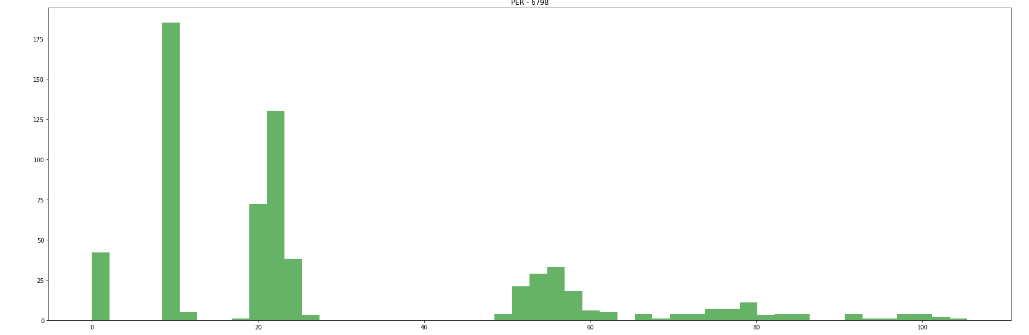

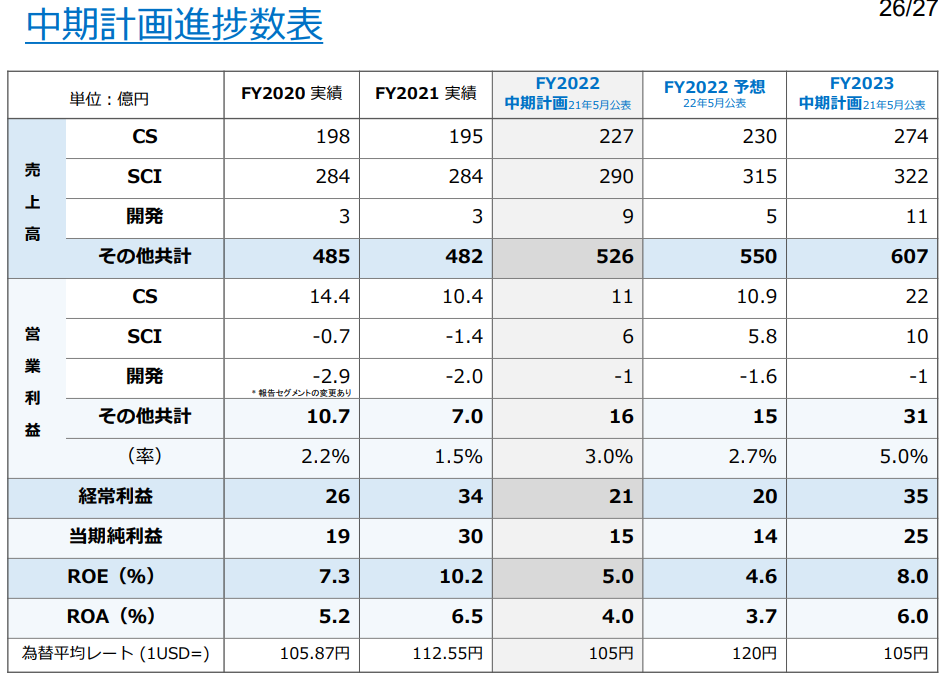

24年3月期の業績予想はめちゃくちゃ難しいのですが、EV向けやスマート家電向けは今後もコネクタ需要は伸びそうに思います。ある程度、順調に行ったとしてCS事業部の営業利益が1,200百万円、SCI事業部の営業利益が800百万円、開発センターの営業利益が-150百万円の営業利益、計1,850百万円。さすがに足元のレベルだと為替差益は期待できないので、経常利益も同じく1,850百万円、純利益は1,500百万円(EPS235.9円)とか? (売上は58,100百万円)。

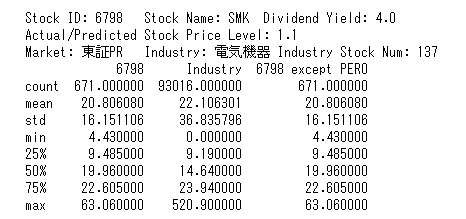

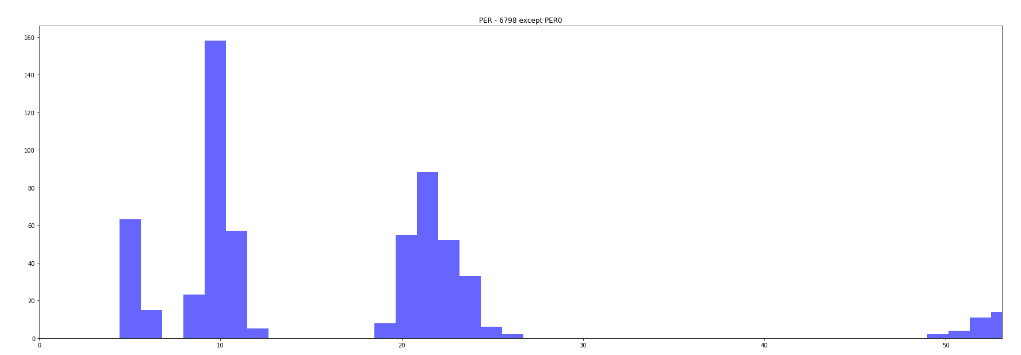

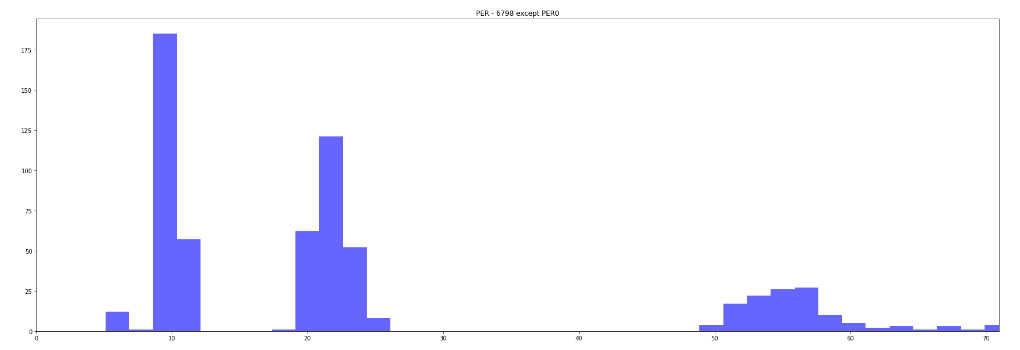

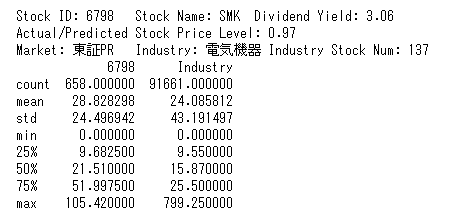

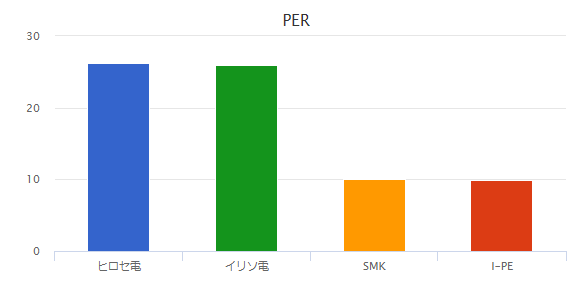

PERは山が完全に2つに分かれているのですが、仮に業績回復基調になったとして、20になるかというと???、どちらかというと一時的な好業績として25%の9.5倍のほうがあり得そうなシナリオに感じます。

===2022年11月13日===

23年3月期2Q決算

上方修正

売上高55,000→58,100 経常利益2,000→3,700 純利益1,400→3,200 配当70円→90円

2023 年3月期第2四半期累計期間の連結業績につきましては、家電市場等において販売が好調に推移したことや為替相場の円安進行、並びにコスト削減努力により、売上高、営業利益は前回予想を上回りました。

スマフォは半導体不足で若干下含んだらしいですが、車載や家電は好調だった様子。

当第2四半期連結累計期間において、SCI事業部の生産実績(前年同期比38.5%増)が著しく増加しております。増加の背景につきましては、「第2 事業の状況 2 経営者による財政状態、経営成績及びキャッシュ・フローの状況の分析 (1) 財政状態及び経営成績の状況」に記載のとおり、車載市場において、操作ユニット、カメラモジュール、タッチセンサーなどの販売が拡大し、家電市場において、スマート家電用リモコンの新機種や、住設・エアコン・サニタリー用リモコンの販売が好調に推移したことなどによります。

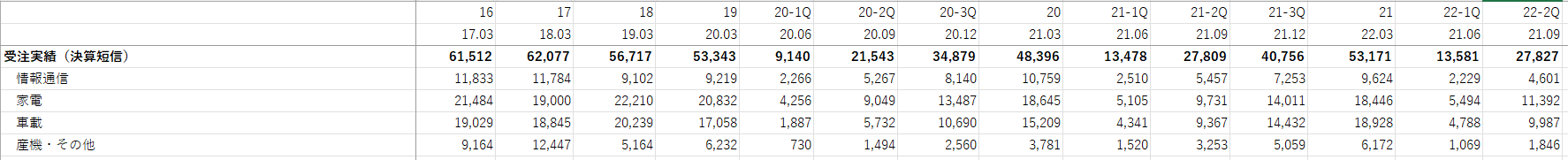

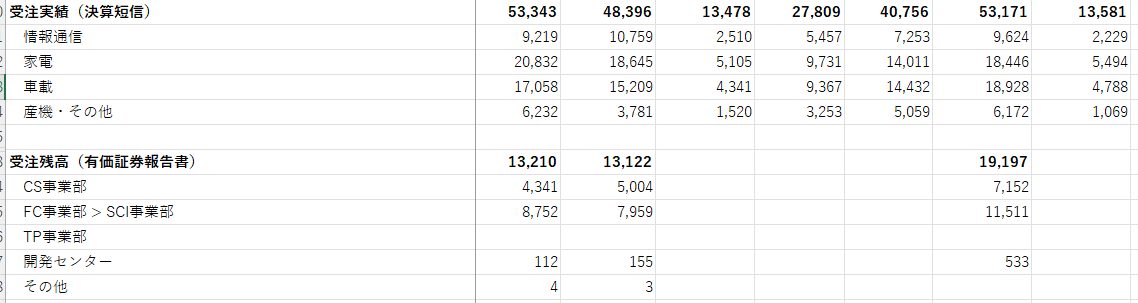

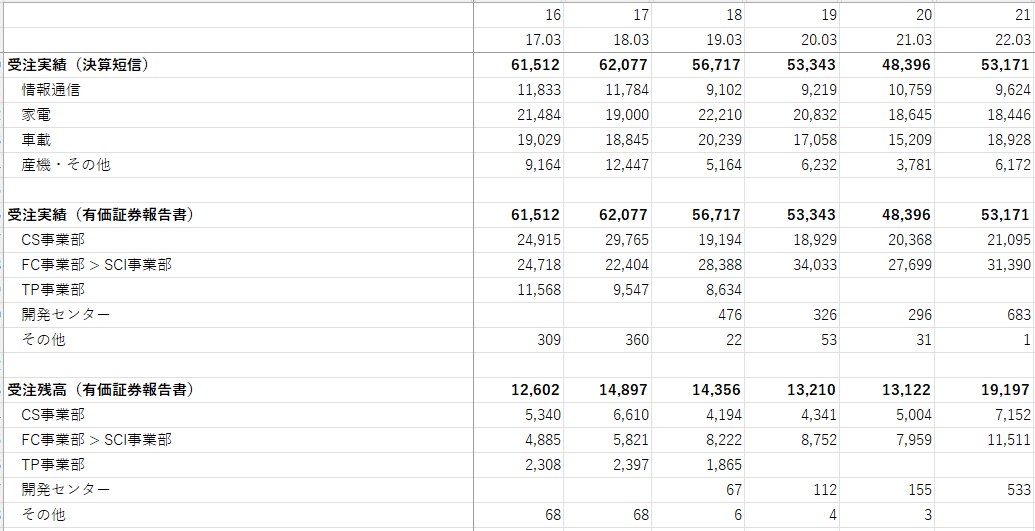

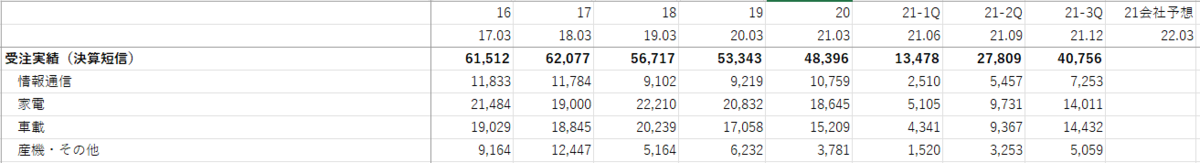

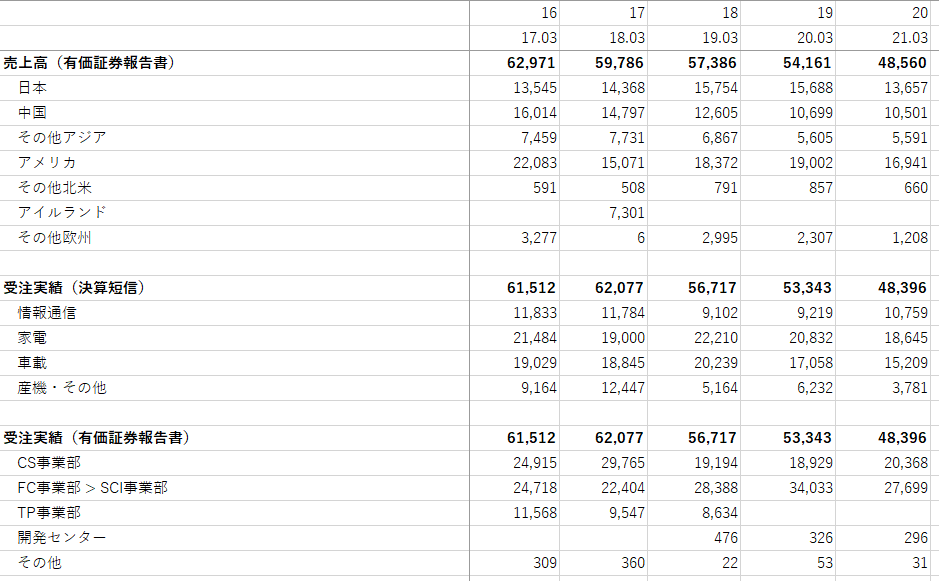

受注実績的には回復傾向がみられますが、できれば四半期で15,000百万円ぐらいほしいところです。

この銘柄は円安恩恵銘柄で監視していた側面が大きかったのですが、円安傾向によるボーナスステージもいよいよ終わりつつある中、営業利益が伸びないと評価されない世界線に来ているように思います。

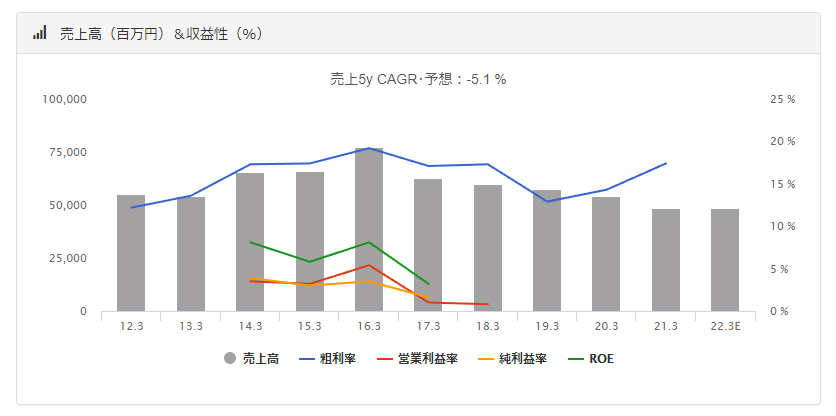

過去を見ても売上高が60,000百万円ぐらいあると、素直に営業利益もそれなりの値(3,000百万円以上~)が出るイメージ。

定量的にはまだ見えてこないですが、定性的には好調っぽい書き方にもなっているので、ここから一段の受注の伸びを期待したいところです。

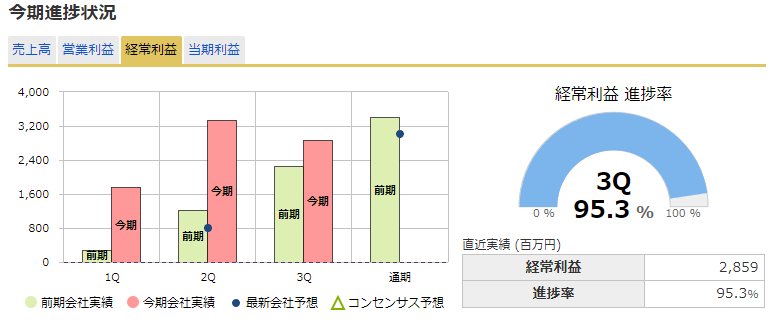

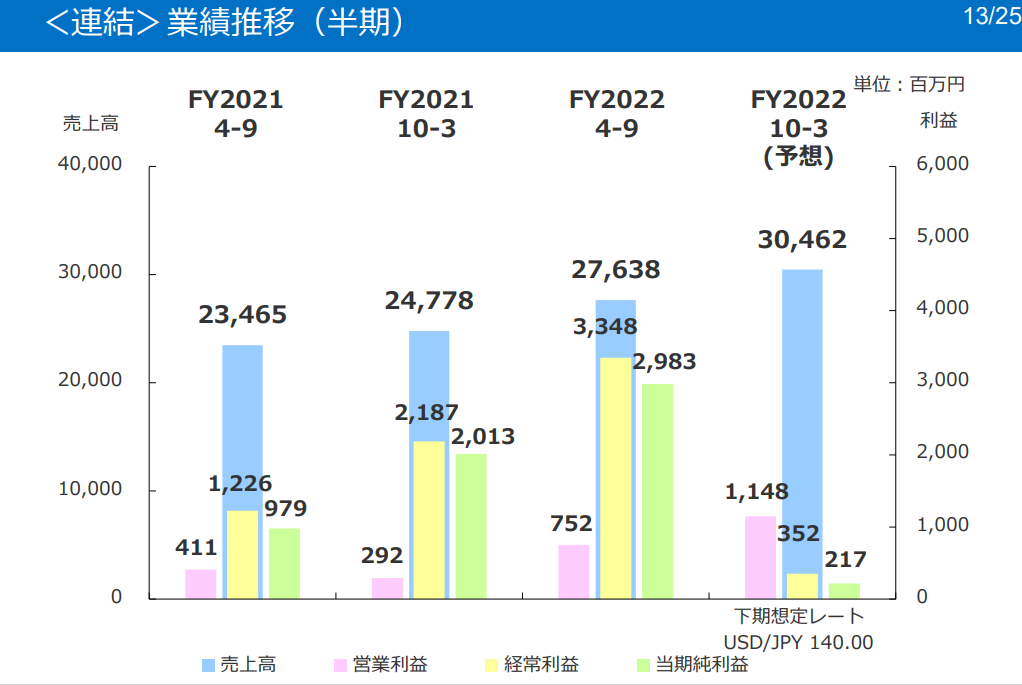

下半期の予想。下記想定レートが140円にしては為替差損が大きすぎるように思えます。保守的につくっている?(なお、9月末時点のドル円は144円)

売上高58,100 営業利益2,000 経常利益4,500 純利益3,800(601.4円)で予想してみます。PERは為替差益による一時的なプラス評価もあるので10で。

次はいよいよ3Qで24年3月期を想定せねばならず、為替差益ブーストの落ちるここが評価の難しいポイントになるのだろうなと思っています。

===2022年8月20日===

23年3月期1Q決算

SCI事業部の採算が改善して黒字に。また、円安により営業債権の評価益が1,477百万円でています。

受注高は前Qとあまり変わらず、とはいえ前Qは受注残が積みあがったので、前Qと変わらないというのは悪いことではないのかもしれません。

23年3月期の予想は難しいのですが、受注高がたまっていることを考えて、また2Qあたりから半導体不足解消に伴う製造量の回復により、残りの2-3Qの営業利益がそれぞれ4億円ぐらいずつが現実的なのか?とも。また、営業利益と経常利益の差も15億円ぐらいかなと、これらを考えると売上高52,000 営業利益1,400 経常利益2,900 純利益2,050(328.8円)ぐらいか?

前回の予想は、経常利益(為替差益)を過大に見込んでいたように気がします。また、1Qが中国ロックダウンで?下振れている感じなので、トータルで見て下振れの予想に。

また、株価の上昇のためには営業利益がちゃんと回復することが重要かも、と。

PERの予想はこれまでの傾向見ても何とも難しいのですが、12.5倍でバチは当たらないかなと。

===2022年7月19日===

22年3月期決算

22年4月:通期業績

売上高48,500→48,243 経常利益2,100→3,413 純利益1,500→2,992 配当60円→70円

22年3月期第4四半期において、新型コロナウイルスの感染拡大に伴い中国の生産拠点の操業規制が実施された影響等により、売上高、影響利益は前回予想を下回りました。経常利益は、為替相場の円安進行により前回予想を上回りました。

とのこと。

SCI事業部は利益を出せる構造になかなかなりません。

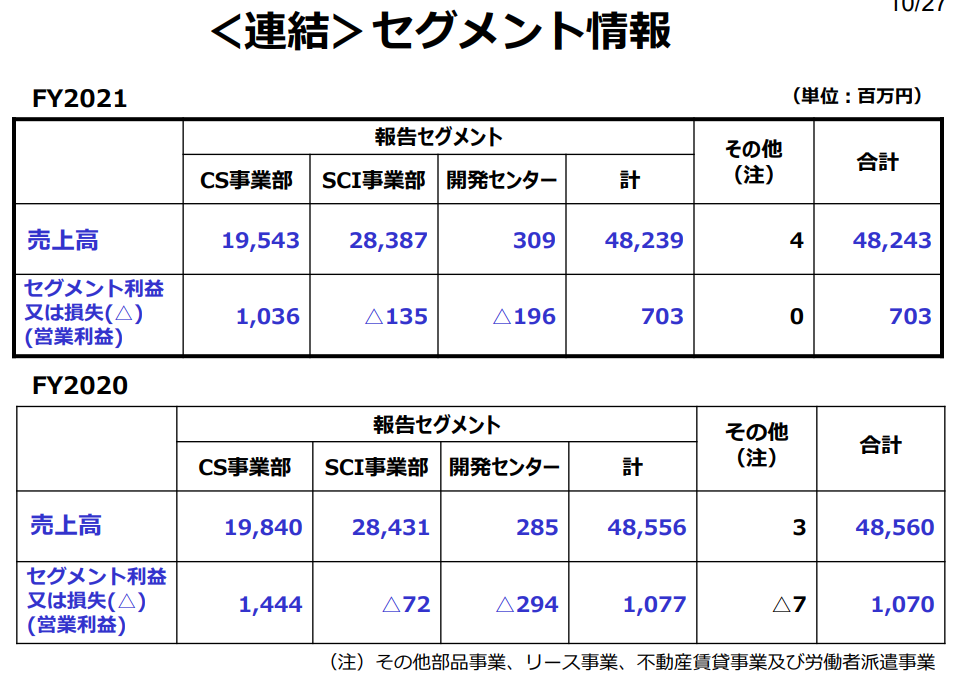

社員数は順調に減ってきており、スリム化できているのでは?とも思います。

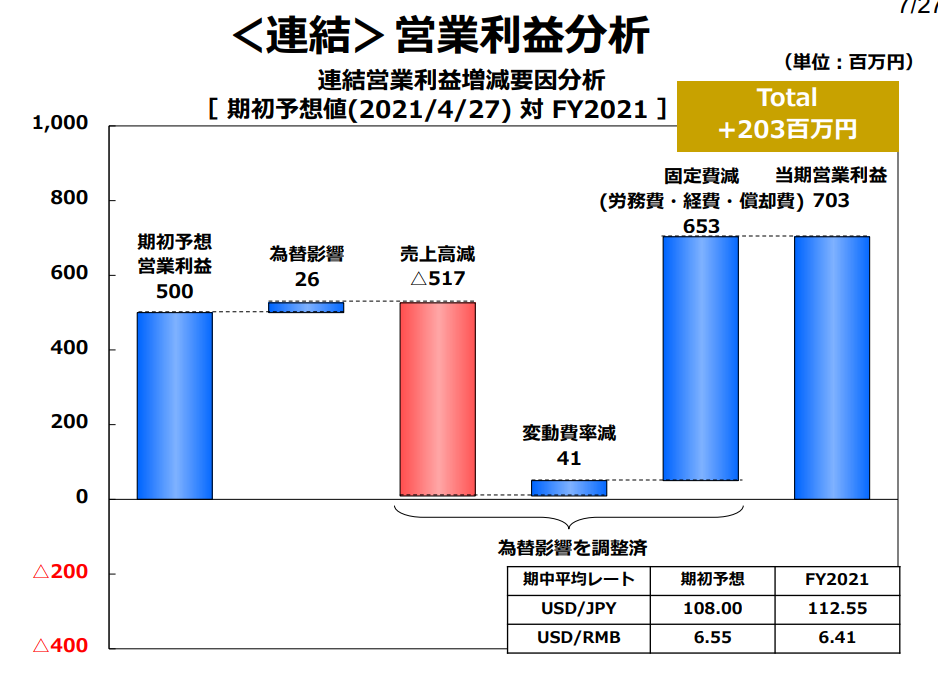

また、為替影響ですが、営業利益では通年のレートで計算。

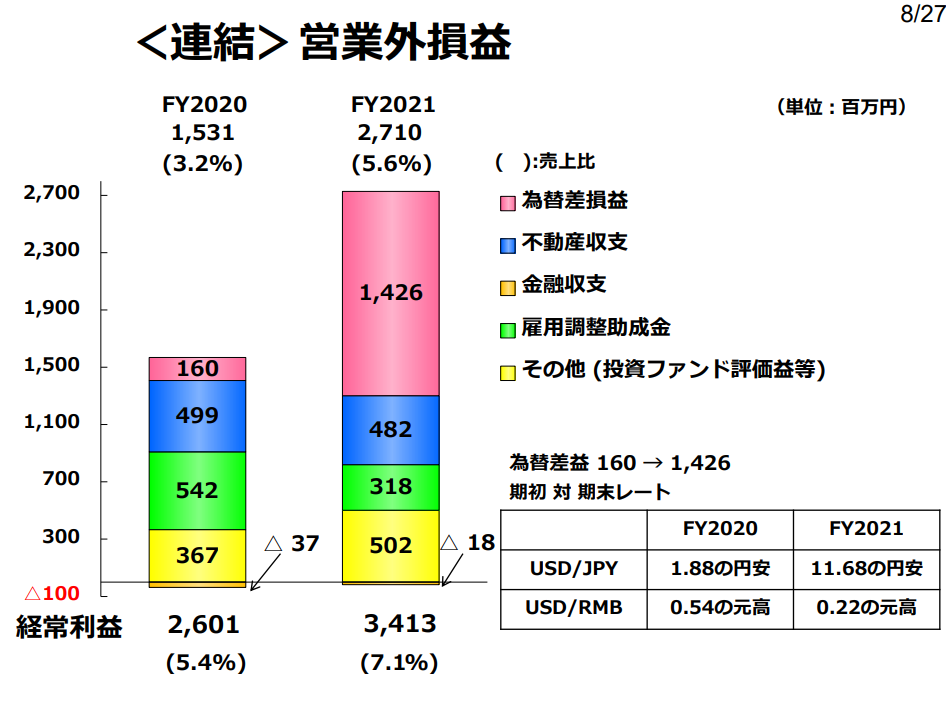

営業外損益の分は2021年3月末111.71円→2022年3月末123.39円 の時点で、(おそらくですが)営業債権を評価している様子。

肝心の受注実績、残高ですが積みあがっており、売上高の回復が期待できます。

円安で利益も上げやすく、受注残高も積みあがっており、営業利益2倍も夢物語ではないように思います。以下の表から、現状のドル円137円とかを適用すると、経常利益は41億円程度になると思います。

この時、純利益は30億円ほど(EPS437.3円)、PERは少し下げて10倍を適用。

22年3月期の純利益が30億円なのでやはりそこは超えてきてほしいところ。

リスクとしては中国ロックダウンでしょうか…また、円安が修正されると評価益が逆回転するので、それも注意が必要に思います。

===2021年2月13日===

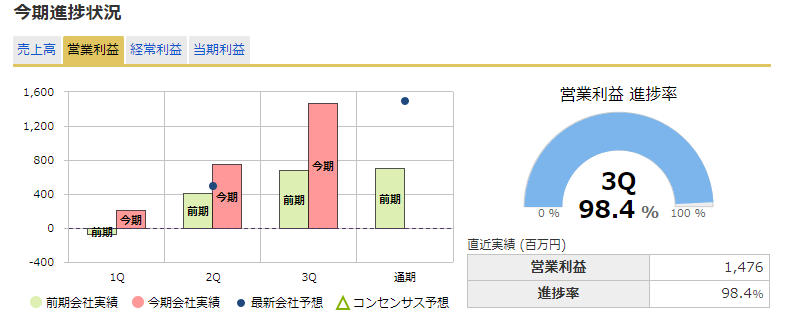

3Q

配当は50円→60円に増えましたが、通期見通しは変わらず。まぁ、もともとこの会社は積極的に予想を見直さないのであまりあてにならない感じですが…

経常だけ見ればすでに進捗率100%を超えていますし、足元も円安なので、変な特別損失でもない限り、通期はさらに良い結果が出るのは間違いないかと思います。

肝心なのは23年3月ですが、足元の受注実績は悪くなく、20年3月期の売上54,161百万円程度は狙えるレベルにもあるように思います。半導体不足の影響も多少はあるのでしょうが、ようやく売上高は回復基調にあるのでしょうか。

営業利益率に関しては、改善がどこまで進んでいるのかわかりづらいです。3Qの実績で1.9%…低すぎぃ…

為替は円安方面なので、とりあえずは業績を上げる方向に働くでしょう。

23年3月期の決算で、売上52,000、営業利益1,340、経常利益2,500、純利益1,800。EPS282.5、PER12.5が目標か。。。

===2021年11月7日===

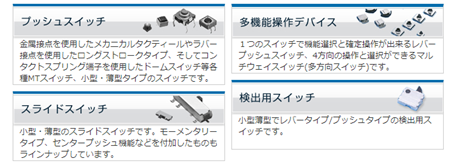

コネクタ・スイッチ・リモコン・タッチパネルの会社

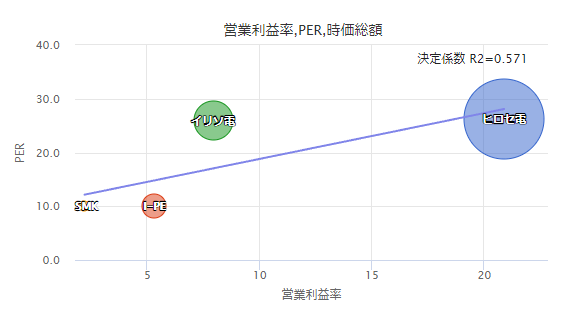

似たような企業にはヒロセ電機やイリソ電子があるのですが、このSMKはとにかく営業利益率が低い

そもそも理由は人が多すぎることにありそう。

約10倍の売上を上げるヒロセ電機とほぼ同人数という…

事業部に比して全社人員数が多すぎますね…

あと、売上原価率もヒロセ電機が55-60%、イリソ電子が70%前後に対して、82-87%もあります。

薄い営業利益率に加え、ヘッジをあまりかけていないのか為替影響を受けやすい体質らしく、業績予想が全くあてになりません。1月の修正と期末の結果の比較でも下記の通りで全く異なった出来上がりとなっています。

![]()

![]()

![]()

![]()

![]()

会社予想があてにならないので、予想をするのがとても難しい会社となりますが、全体的な傾向としては、為替が円安に振れると経常益がふくらみやすいこと、売上高は各期に発表される受注実績を積み上げたものとある程度の相関性がありそうなことはわかってきました。

最新の純利益2,100というのは3Q、4Qの為替が110円/USDを想定しており、現状はそれよりも円安に振れています。

また、受注実績も2Qまでの結果を見ると20年3月期を上回る勢いです。現在の最新の予想では売上は48,560百万円となっていますが、52,000百万円ぐらいは可能性があるかもしれません。

下半期の為替差益は考慮しないとして売上52,000百万円なら、純利益は1,800ぐらいは可能性あるような気もします。このときEPS280.1円

売上は長期減少傾向でぱっとしません。

それもあって株価は底をはっている状況で、PERも会社予想に対して10倍程度となっています。

18年3月期から20年3月期まで赤字だったこともあり、適切なPERの算出も難しいのですが、久々に売上高が伸びたらそれを好感して、12.5倍ぐらいはいくのではないかなと。

したがって、22年3月期の決算結果でEPS280.1、PER12.5の3,501円が目標か。

正直、長く持ちたい株ではないですが、足元だけみると評価にずれが生じているような気もします。23年3月期の決算を考えるならそのままフェードアウトの可能性もあります。

巷では半導体不足が叫ばれていますし、車載向けや5G向けでコネクタ市場は広がるとも考えられないこともないですが…ちょっと根拠としては弱い気もしますね。

中期経営計画のように進めばいいですけど・・・うーん。