===2023年3月26日===

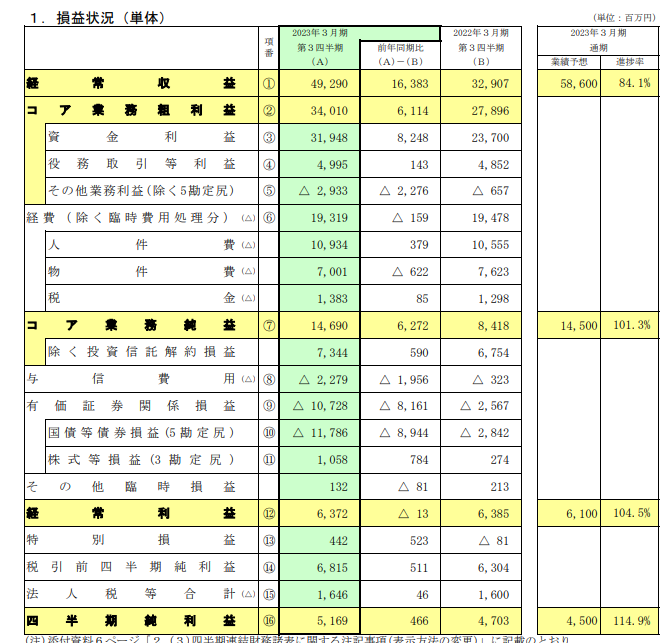

23年3月期3Q決算

売上、利益ともに好調で進捗率は大きく上回っています。

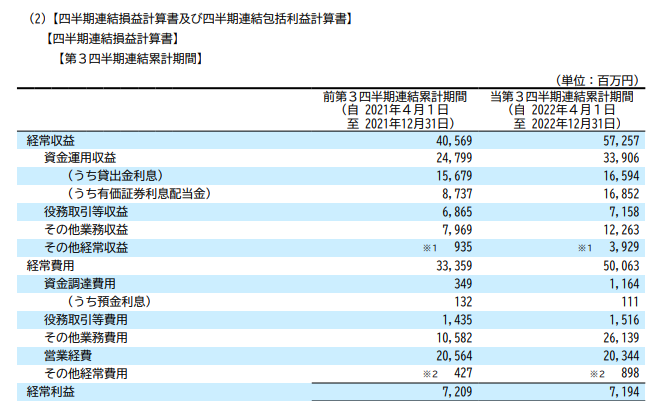

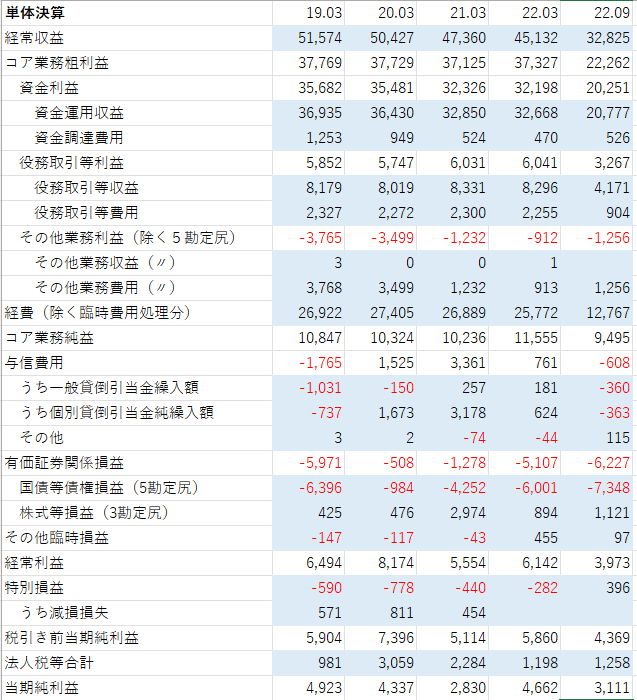

決算でも、有価証券利息配当金とその他業務収益が大きく増えています。一方でその他業務費用も大きく増えて打ち消し合っている状況。

その他業務利益/費用っていったいなんだ?

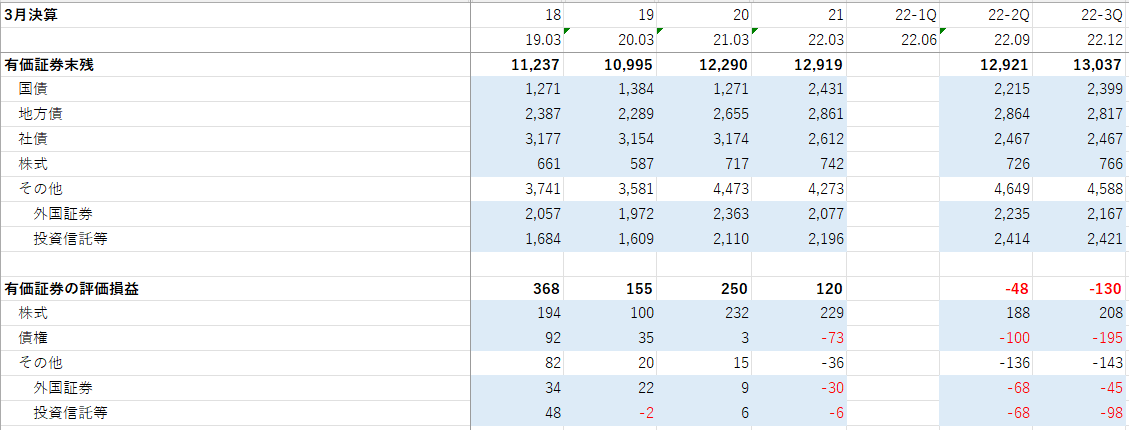

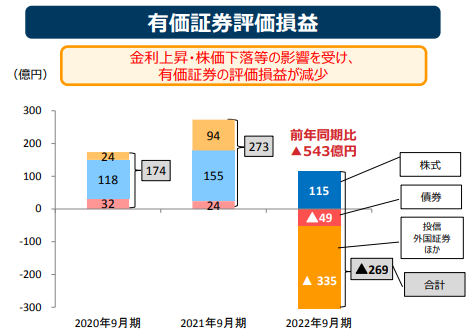

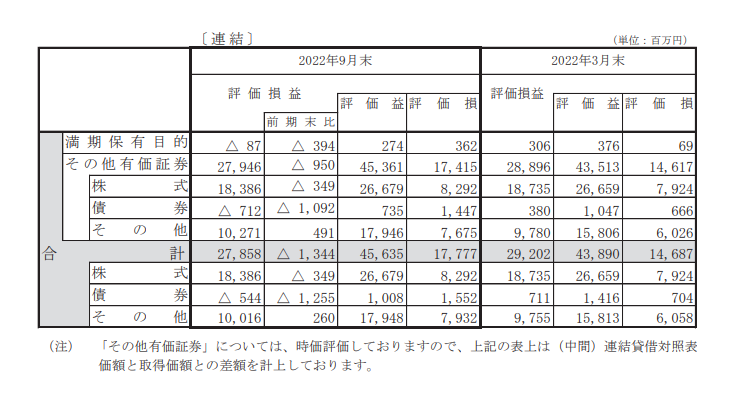

足元の金利上昇で、債権系を中心に?評価損益は積み重なっている状況。とはいえ、債権ならばいずれ回復するのでしょうが…

24年3月期の予想も全くわからず、超絶適当に経常収益75,000百万円、経常利益8,750百万円、純利益5,700百万円(361.2円)とか?

全体的な日銀の緩和方針修正動向のほうが大きな要素ですが、この予想もなかなか難しい。地銀を1銘柄PFに入れておくというのは考え方としてはアリな気はしていて、その文脈でのみ意味があるような気も…

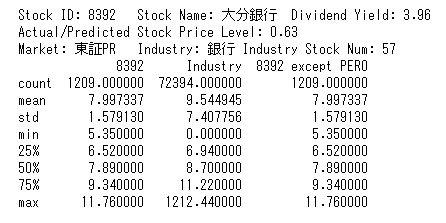

PER7.89で。

===2023年1月2日===

大分を基盤とする地銀。

22年8月:大分銀行と野村證券による金融商品仲介業務における包括的業務提携に関する最終契約締結。

地銀が一部界隈にて盛り上がっているので、見てみようということで調査。何故大分銀行かというと、スクリーニングに使っているAIが提案してきたから。以前は山形銀行が提案されていて、余裕で無視っていたのですが、足元上がっているのがなんとも…

山形銀行のチャート

色々業績を見てみたのですが、正直なところ予想を立てられる気が全くしません。

資金利益と有価証券関係損益が重要なのだろうなということはわかりましたが、これらがどういった要素で上下しているのかよくわかりません。

とりあえず、足元株価好調で売上のサイズも似ている山形銀行と井村俊哉さんが投資している富山第一銀行との比較をしてみたいと思います。

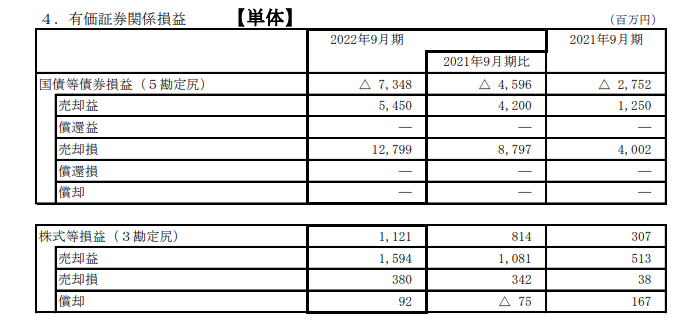

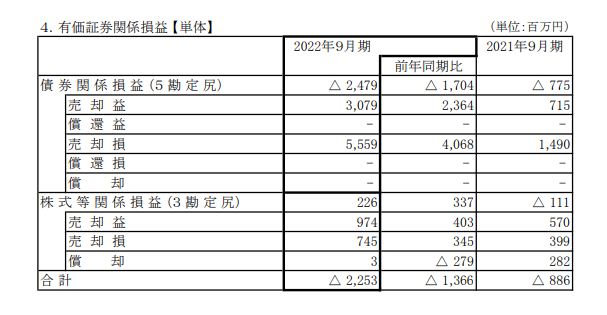

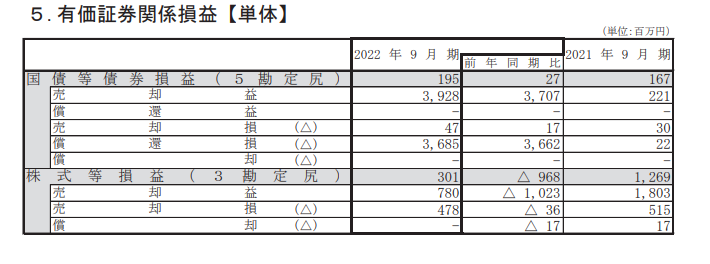

国債等債権損益のマイナスの大きさが目を引きます。

大分銀行 (2022年9月期の単体業務粗利益14,912百万円)

山形銀行 (2022年9月期の単体業務粗利益14,797百万円)

富山第一銀行 (2022年9月期の単体業務粗利益10,317百万円)

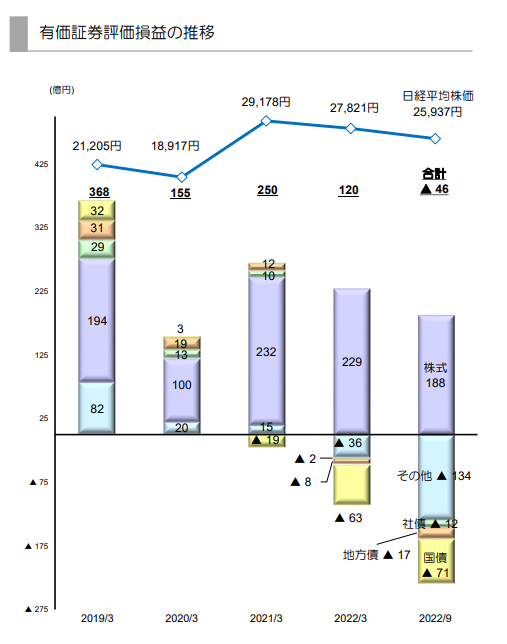

有価証券評価益の推移は以下の通り、程度の差はあれ全体的に低下傾向。特にその他に計上される外国証券や投資信託等というのが厳しそう。限られた比較にはなりますが、大分銀行は比較的ここの割合が大きいような気もします。

大分銀行

秋田銀行

富山第一銀行

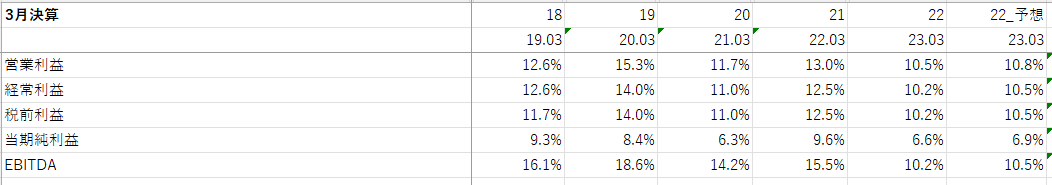

ただ、ここまで見たとしてもじゃあ今期末にどういう業績になるかの予想がよくわからない…結局会社予想より精度の良い予想をできるような気もせず、会社予想を使うしかないような気もしています。

おそらく儲け方によってかかる税率が違うのが原因だと思うのですが、税金の利益に占める割合もあまり一定ではなくそれも予想を難しくさせています。

かなり根拠レスですが、会社予想の経常利益率が例年に比べて低く、すこしだけ上昇余地ありとして、経常収益69,500百万円、経常利益7,300百万円、純利益4,800百万円(EPS304.2円)で予想します。

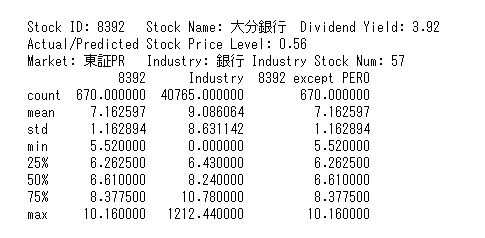

PERは、そもそもの分析の前提として、これから見直しがなされるという一部界隈の予想にベットするという思想からして第3四分位数の8.38を採用したいところです。

どちらかというと、井村さんが富山第一の株を手放すとか、KENさんの地銀熱が下がってくるとか、Yahooリアルタイム検索のつぶやき数が減ってくるとか、そういったことの要素を重視して、モニター銘柄から外すか考えたほうがいいのかもとも思います。